確定申告とは毎年2月16日~3月15日の期間に税務署で行われる所得税を納める手続きです。

20万円を超える収入がある人は確定申告することが義務となっています。

軽貨物ドライバーはもちろん個人事業主、フリーランス、不動産収入がある人などは確定申告を避けて通る事はできません。

また、10万円以上の医療費(高額療養費)があった場合や、ふるさと納税で6自治体以上に寄付した場合なども確定申告の必要がでてきます。

このページでは、確定申告の方法や軽貨物ドライバーが確定申告で計上できる経費、確定申告しないリスク、おすすめの確定申告ソフト(PR)などをご紹介しています。

ちなみに確定申告をするだけで48万円の基礎控除を受けることができます。

なお、2023年10月1日よりインボイス制度(適格請求書等保存方式)が始まることで、消費税の申告が必要になります。

ただしく確定申告することで節税にもなりますので、是非とも参考にしていただければと思います。

ページ内目次

確定申告の種類

確定申告の種類は2種類あります。

青色申告(あおいろしんこく)と白色申告(しろいろしんこく)です。

どちらの方法で確定申告しても構いませんが、青色申告のほうが控除額が大きく節税効果が高い方法になります。

控除(こうじょ)には、大きく2種類あります。

所得控除と税額控除です。

所得控除とは、所得金額から差し引ける控除です。

税額控除とは、税金から差し引ける控除です。

確定申告で受けられる控除は所得控除になります。

青色申告・白色申告それぞれの確定申告の方法をご説明してます。

青色申告(控除額最大65万円)

青色申告で確定申告すると最大65万円の控除を受けることができます。

基礎控除48万円をプラスすると113万円の控除になり、節税効果としてもかなり大きなものになります。

ただし、最大65万円の控除を受ける為には、e-Taxによる申告(電子申告)又は電子帳簿保存を行う事が条件です。

e-Tax(イータックス)とは、申告などの国税に関する各種の手続について、インターネットを利用して電子的に手続が行えるシステムです。

税務署に出向いての確定申告では、青色申告であっても55万円の控除額となります。

また青色申告では複式簿記(ふくしきぼき)による帳簿付けも必要になります。

複式簿記とは、帳簿の借り方・貸し方を対にした帳簿付けのことです。

例えば、ガソリン代(3,000円)を現金で支払った時を帳簿付けするには、【燃料費3,000円/現金3,000円】と言った具合で帳簿付けをする必要があります。

これを一つ一つお金の出入りの度に行う必要があるため、青色申告での確定申告は比較的ハードルの高いものでした。

また、複式簿記で行った帳簿付けを最終的に決算書にまとめて青色決算書の作成も必要になります。

ただし、確定申告ソフトの普及に伴い青色申告のハードルはグッと下がりました。

おすすめの確定申告ソフトはページ後半でご紹介します。

白色申告(控除額最大10万円)

白色申告で確定申告すると最大10万円の控除を受けることができます。

白色申告は青色申告と比較すると、控除額が少ないですが、帳簿付けは単式簿記(たんしきぼき)で簡単なのがメリットです。

単式簿記では、お金の出入りを記載すればよい帳簿付けです。

例えば、ガソリン代(3,000円)を現金で支払った場合は【支出 燃料費3,000円】と記載しておけばいいので楽です。

決算書の作成も必要ありません。

事業収入が少ない人や赤字事業者であれば、白色申告での確定申告でもいいでしょう。

e-Taxでの確定申告の流れ

- マイナンバーカードを取得

- ICカードリーダライタ又はスマートフォンを用意

- 国税庁ホームページの『確定申告書等作成コーナー』で確定申告

e-Taxでの確定申告は、国税庁のホームページ『確定申告書等作成コーナー』から行います。

その際に必要になるのは『マイナンバーカード』『ICカードリーダライタ又はスマートフォン』になります。

ICカードリーダライタは、マイナンバーカードに対応したICカードリーダライタが必要になります。

令和4年1月4日(火)から、パソコンの画面上に表示される2次元バーコードをスマートフォンで読み取ることで、ICカードリーダライタを使用せず、マイナンバーカード方式によるe-Tax送信ができるようになりました。

パソコンの設定は不要で、スマートフォンのアプリ『マイナポータルアプリ』をインストールするだけで事前準備は完了します。

e-Taxによる確定申告は、控除額が増えて節税効果もありますし、時間も手間もかからないのでおすすめです。

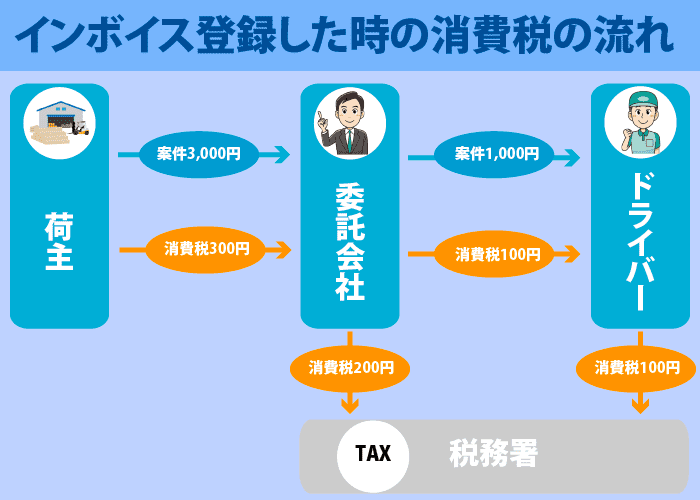

インボイス登録すると免税事業者も消費税の確定申告が必要になる

2023年10月1日よりインボイス制度(適格請求書等保存方式)が始まります。

インボイスへの登録は任意なので全てのドライバーに影響があるわけではありませんが、本業で軽貨物をやっていくなら登録は必須という状況です。

インボイスへ登録するとそれまで課税売上が1,000万円未満だった免税事業者も消費税の支払い義務が発生することになります。

消費税を納めるためには、所得税に加えて消費税の確定申告も行う必要があります。

ドライバーは委託会社や荷主から報酬をもらっていますがその報酬の中に消費税が含まれていると思います。

その消費税を集計し、決められた計算方法に基づいて消費税の納税額を確定させて国に申告します。

消費税の計算方法には『原則課税方式』と『簡易課税方式』がありますが、これまで免税事業者だった方であれば簡易課税方式の方が簡単で消費税も安くなる可能性が高いです。

このようにインボイス制度が始まったら定められた方法によって消費税を計算して、所得税の確定申告同様に期日までに消費税の確定申告もすることになります。

なお、インボイス制度に関しては別ページで詳しく解説していますので、そちらのページをご覧ください。

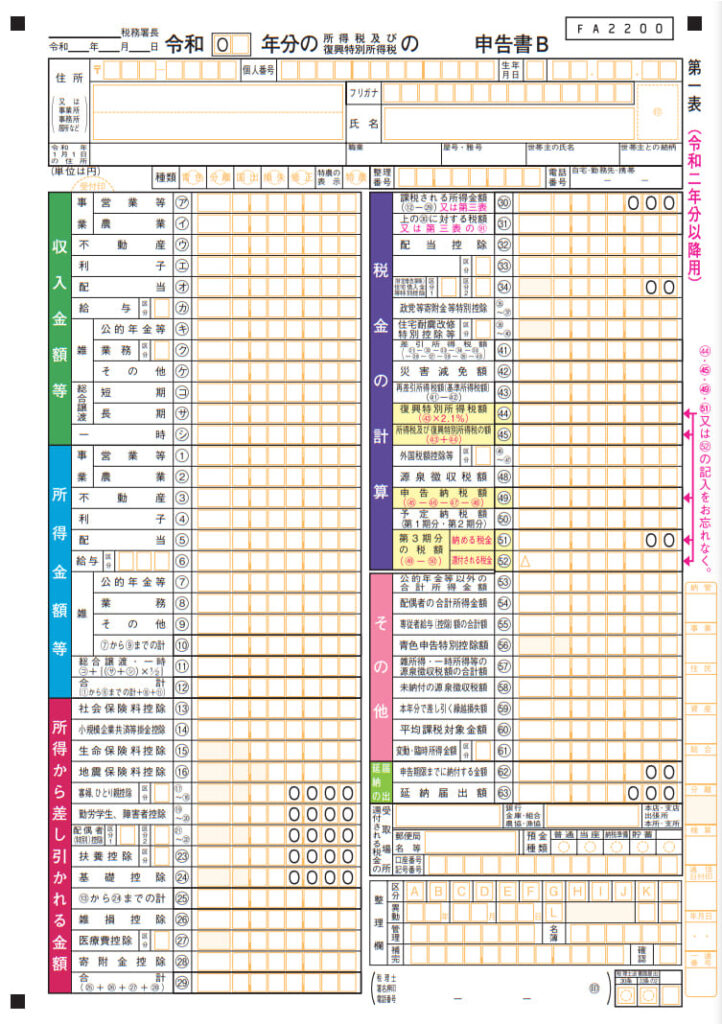

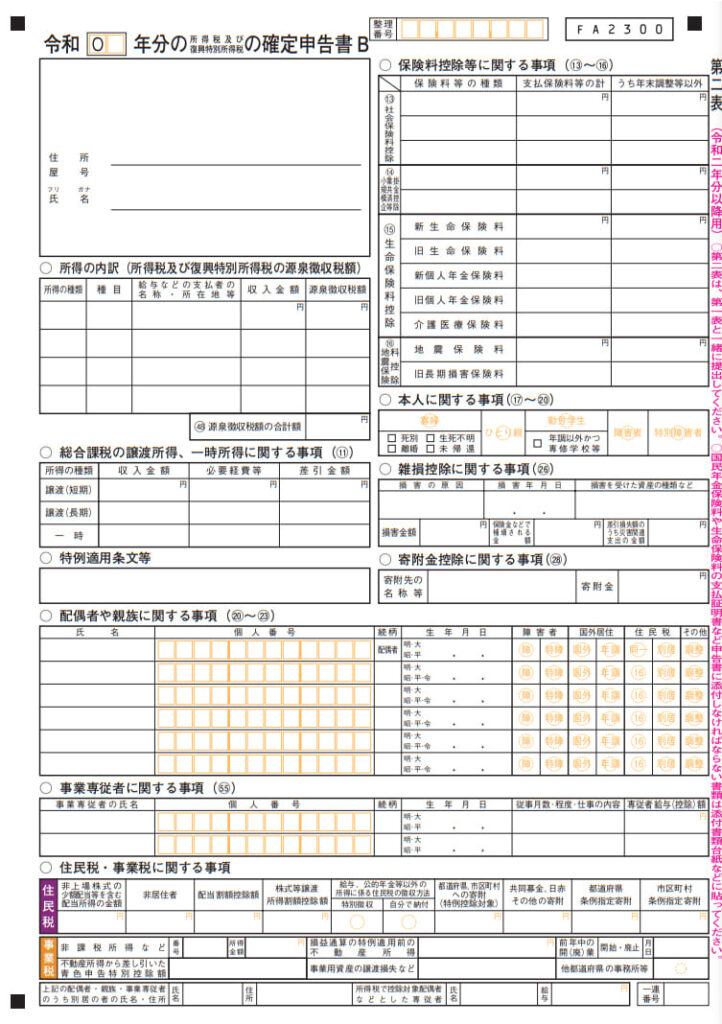

確定申告で使われる確定申告書Bとは

- 住所・氏名

- 収入金額

- 所得金額

- 所得から差し引かれる金額(控除など)

- 税金

- その他・延納の届出

- 還付される税金の受取場所

- 住所・屋号・氏名

- 所得の内訳

- 雑所得、総合課税の配当所得・譲渡所得、一時所得に関する事項

- 所得から差し引かれる金額に関する事項(控除など)

- 事業専従者に関する事項

- 住民税・事業税に関する事項

青色申告・白色申告ともに確定申告書Bと言われる申告書を使います。

確定申告書にはAとBがありますが、確定申告書Aは会社員や年金受給者が医療費控除を受ける場合に使われ、確定申告書Bはそれ以外の所得申告の際に使われます。

個人事業主やフリーランスは確定申告書Bの第一表・第二表を使います。

確定申告書は各税務署か国税庁のホームページからダウンロードすることができます。

軽貨物ドライバーが経費として認められる出費一覧

※()内は勘定科目です。

- ガソリン代(燃料費)

- 高速代(交通費)

- オイル交換代(消耗品費または車両費)

- 車検(車両費(修繕費))

- 駐車場代(地代家賃)

- 事務所家賃(地代家賃)

- 携帯電話(通信費)

- 軽貨物レンタル・リース代(リース料)

- 台車・軍手、車の装備品(消耗品費)

- 自動車保険(車両費)

- 軽自動車税(租税公課)

- 取引先との食事(交際費)

- 税理市報酬(業務委託費)

軽貨物ドライバーの経費になりうる項目をご紹介しましたが、大きな経費としてはガソリン代です。

チャーター便を多く走るドライバーなら一ヶ月に5万円~6万円の経費がかかってきます。

なお、一般的な軽貨物ドライバーの一ヶ月の経費としては、7万5千円~10万円になります。

詳しい、軽貨物ドライバーの経費に関しては別ページにまとめましたので、そちらのページをご覧下さい。

確定申告しないと延滞税が課せられる

(1)申告などで確定した税額を法定納期限までに完納しないとき

(2)期限後申告書または修正申告書を提出した場合で、納付しなければならない税額があるとき

(3)更正または決定の処分を受けた場合で、納付しなければならない税額があるとき

延滞税がかかる場合 | 国税庁

20万円を超える所得がある場合、確定申告は義務になりますが、もしも確定申告しなかったら延滞税が課せられる可能性があります。

延滞税とは、本来支払わなければいけない税金の納期限の翌日から納付する日までの日数に応じた利息のことです。

延滞税はの利息は、納期限の翌日から2か月を経過する日までに支払えば7.3%ですが、納期限の翌日から2か月を経過した日以後は14.6%となります。

取引先の支払調書や銀行口座、国税庁による無申告の調査などから確定申告しないことがバレます。

20万円を超える所得がある場合は必ず確定申告しましょう。

帳簿付け(収支内訳書)だけ税理士にお願いするやり方もある

青色申告で大変な作業は複式簿記による毎月の帳簿付け(収支内訳書)です。

この帳簿付けのみを税理士にお願いして、決算書の作成とe-Taxでの確定申告を自分で行うというのも一つのやり方です。

税理士報酬はピンキリなので相場はなんとも言えませんが、安ければ毎月の帳簿付けを5千円程度から請け負ってくれる税理士もいます。

ただし、このような場合には税理士から節税のアドバイスをもらうことは基本的にないと考えておきましょう。

自分でもある程度の税金の知識があって、勉強していく意欲があるのなら帳簿付けのみ(もしくは決算書・確定申告のみ)を税理士にお願いすることを検討してもいいかもしれません。

おすすめ確定申告ソフト『freee(フリー)』

- 確定申告書の作成と提出(全プラン)

- 口座やクレジットカードとの同期(全プラン)

- チャット・メールサポート(全プラン)

- 写真からの領収書の取り込み枚数が無制限(スタンダードプラン以上)

- レポートで経営の可視化(スタンダードプラン以上)

- サポートの優先対応(スタンダードプラン以上)

- 税務調査サポート補償(プレミアムプラン)

- 電話サポート(プレミアムプラン)

- 乗り換えサポート(プレミアムプラン)

個人ドライバー様、企業様

— かるかも【軽貨物】🦆 (@karukamo1) June 21, 2022

お使いの確定申告ソフトを教えてください🙇♂️

最近では専門的な簿記の知識がなくても高機能で使いやすい確定申告ソフトのおかけげで素人でも手軽に青色申告での確定申告が出来るようになりました。

おすすめの確定申告ソフトはfreee株式会社の『freee

![]() 』です。

』です。

freeeは質問に答えていくだけで確定申告できてしまうクラウド型(場所を選ばずどのデバイスでも使用可)の確定申告ソフトです。

freeeは、クラウド型確定申告ソフトのシェア25.4%(2022年のMM総研の調査)になり、年々シェアを伸ばしている確定申告ソフトです。

ちなみにかるかものツイッターで個人ドライバー様、企業様にもアンケートを取らせていただきましたが、freeeがシェア一番(46.7%)という結果になりました。

個人事業向けのプランは3プラン(980円/月、1,9880円/月、3,316円/月)ありますが、30日間無料で使えるので、是非実際に触って使えるか試してみることをおすすめします。

正しく確定申告して節税しよう

最近ではスマートフォンのアプリ『マイナポータルアプリ』や確定申告ソフトの普及によって以前より断然青色申告での確定申告がしやすくなりました。

正しく青色申告で確定申告すれば、最大65万円の控除が受けられますし節税効果も大きくなります。

また、経費も正しく計上する事で節税効果があります。

自分で確定申告するのが面倒だという方は税理士に相談して、その分本業に精を出すのもアリです。

『確定申告』と聞くとつい身構えてしまうかと思いますが、今回ご紹介したアプリや確定申告ソフトを使って確定申告にチャレンジしてみてください。